半岛体育app2022年,受世界经济形势复杂多变、国内疫情多点散发、国内房地产市场不景气等诸多不确定性因素影响,我国照明行业发展整体承压放缓。在困难波动的形势下,行业坚持开拓创新,稳定释放发展韧性,不断提升发展质量。据测算,2022年中国照明行业销售额约为6390亿元人民币,同比下降6%。

日前,中国照明电器协会发布《2022年中国照明行业经济运行情况简报》,对2022年中国照明行业经济运行情况进行简要介绍。以下原文内容:

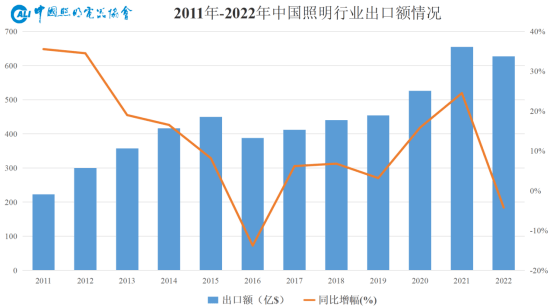

2022年,照明行业综合景气有所下降,在稳定区和渐冷区间徘徊。营业收入、利润、出口、资产等4个分项景气指数中,仅资产景气指数在稳定区间,营业收入景气指数在渐冷区间,出口和利润指数均在过冷区间,行业发展所承受的压力较大。

2022年我国照明行业规模以上企业全年工业增加值增速超-5%,生产增速逐步变缓,远低于全年规上工业企业增加值。从行业月度工业增加值增速来看,仅1月至2月增速为正数。其他月份工业增加值增速均为负数,5月至9月趋于平稳,10月起有显著下滑,12月降至全年最低水平。

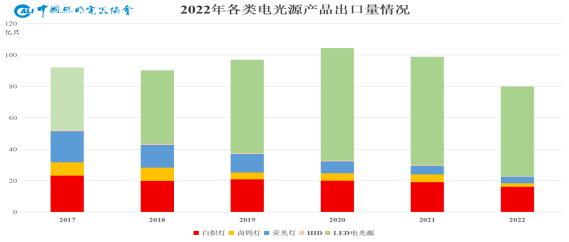

据不完全统计,白炽灯、荧光灯等传统电光源产品产量有所下滑。全国电光源累计产量同比下滑超15%。其中,白炽灯泡累计产量同比下滑近16%;荧光灯累计产量同比下滑超10%。灯具及照明装置产量与去年基本持平。

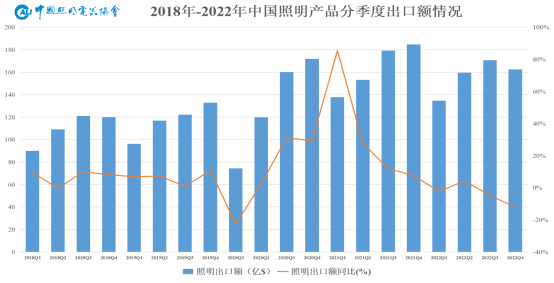

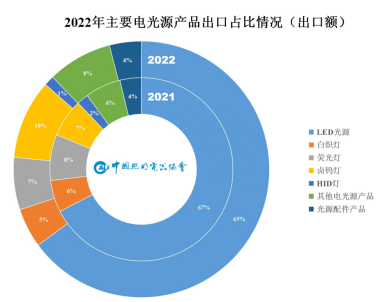

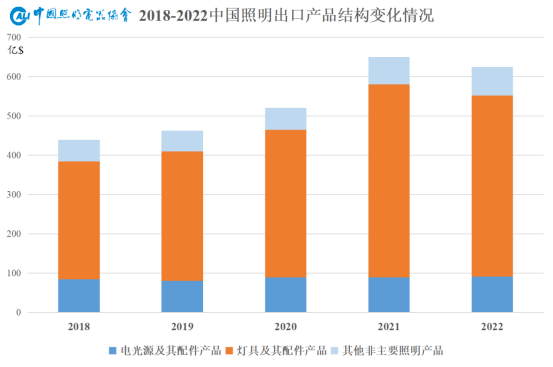

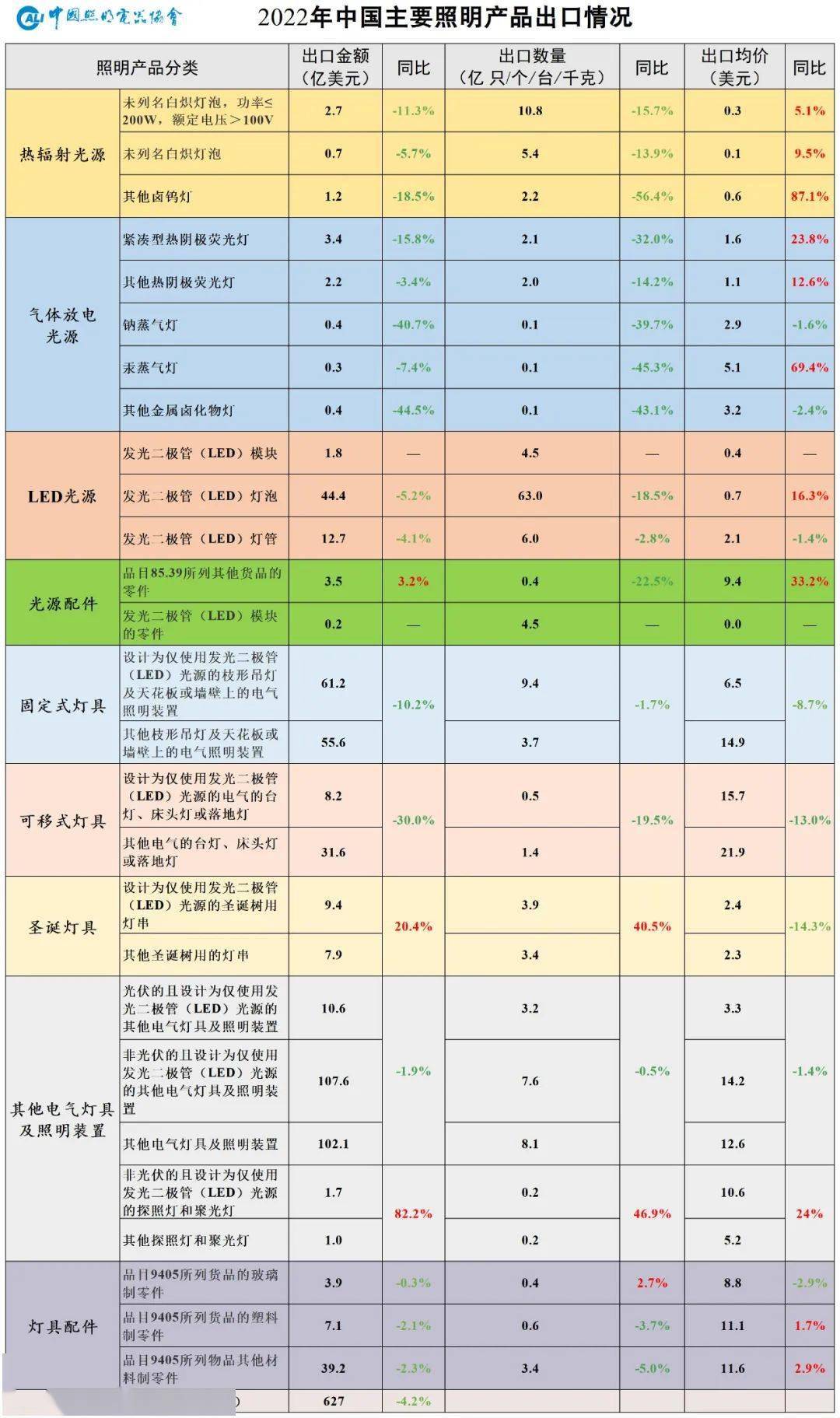

2022年,在多重不利因素干扰下,照明行业仍保持了稳定的出口规模,进一步凸显了我国在全球照明产业的重要地位,产业链优势明显。2022年,我国照明行业出口总额627亿美元,同比下降4%。其中,电光源及其相关产品占全部照明产品出口总额的15%,对比上年度增加近1个百分点;灯具及其相关产品出口额约占全部照明产品出口总额的74%,对比上年度减少1个百分点;其他非主要照明产品出口额约占全部照明产品出口总额的11%。

分季度来看,2022年一季度照明行业出口额基本稳定,但该季度也出现了是自疫情爆发以来首次负增长;二季度照明行业出口额有所反弹;3-4季度,由于俄乌冲突加剧、欧美加速收紧货币政策、国内疫情多发频发等因素对终端消费市场造成较大冲击,照明行业出口额呈下滑态势。2022年第四季度,中国照明产品出口额约为163亿美元,同比下降超10%,为2020年一季度以来11个季度单季最大跌幅。

分产品来看,光源产品出口额基本稳定,出口量有所下降;灯具产品出口量、出口额均有所收窄;其他非主要照明产品出口额微升,出口量微下降。

2022年,我国电光源产品出口形势复杂,整体呈现量减价增的态势。电光源产品出口量有所下滑,出口额总额与上年基本持平,产品出口均价全线上涨。

电光源产品出口总量降幅明显。我国普通照明用电光源产品出口数量约80亿只,同比下降19%。其中,LED灯管和灯泡产品约占普通照明用电光源出口总量72%,出口约57亿只,同比下降17%;白炽灯、荧光灯等传统电光源产品出口约23亿只,占主要电光源出口总量28%,同比下降24%。

注释:上图仅包含“未列名白炽灯泡,功率≤200W,额定电压>100V”“其他卤钨灯”“紧凑型热阴极荧光灯”“发光二极管(LED)灯泡”“发光二极管(LED)灯管”等11个税号的普通照明用电光源。

从电光源产品分类来看,HID灯下滑幅度最大(钠蒸气灯、汞蒸气灯、其他金属卤化物灯),本年度出口量约0.3亿只,同比下降42%;其次普通照明用荧光灯,2022年出口量超4亿只,同比下降24%。从单一海关编码主要光源出口产品来看,本年度下降最大是其他卤钨灯,出口量超2亿只,同比下降56%。LED光源产品中下降最大的是LED灯泡,出口量超50亿只,同比下降超15%。

电光源产品出口总额与上年基本持平。2022年,中国电光源及其配件产品出口总额90.8亿美元,占全部照明产品出口总额的14.5%,同比增长1.9%。其中,LED光源产品出口额58.9亿美元,约占电光源及其配件产品出口总额65%,同比下降1.6%;白炽灯、荧光灯等传统电光源产品出口总额约为28.2亿美元,约占电光源及其配件产品出口总额31%,同比增长接近10%。各主要普通照明用电光源产品2022年出口金额均有所下降,降幅在2%-36%之间。其中,降幅最大的是HID灯,出口额约1.2亿美元,同比下降36%;涨幅最大的是紫外线灯管、红外线灯泡、弧光灯等产品出口额约为5.6亿美元,同比上升超50%。

电光源产品出口均价全线上涨。受上游原材料、物流、能源等各项成本大幅上涨的影响,2022年,除放电灯管出口均价微降2%外,各类电光源产品出口均价全部上涨,涨幅在9%—101%之间。LED灯泡、灯管产品均价涨幅为14.7%。涨幅最大的是卤钨灯产品,其出口均价同比增长翻一番。

2022年,在国内外形势错综复杂,叠加去年高基数的影响下,灯具及其相关产品利用一体化、系统化和智能化所带来的货值提升,出口依旧维持了高位规模,但出口量、出口额、出口均价均有所下降。从中国照明出口产品结构变化情况中可以看出,灯具产品占比呈现逐年上升态势,占照明产品整体出口额比重从2018的68%至2022年的74%。灯具产品出口在未来相当一段时期内仍是照明整体出口的压舱石。

主要灯具产品出口量有所下滑。2022年,灯具产品及相关产品出口数量有所下降,圣诞灯具、探照灯和聚光灯等户外灯具产品有所增长。上升较快的是探照灯和聚光灯,出口量约0.4亿台,同比增长约47%;其次是圣诞灯具,出口量约7.3亿套,同比上涨40.5%。固定式灯具、可移式灯具等等灯具产品有一定降幅。下降明显的是可移式灯具,出口量约2亿台,同比下降19.5%;其次是固定式灯具,出口量约13.1亿个,同比下降1.7%。

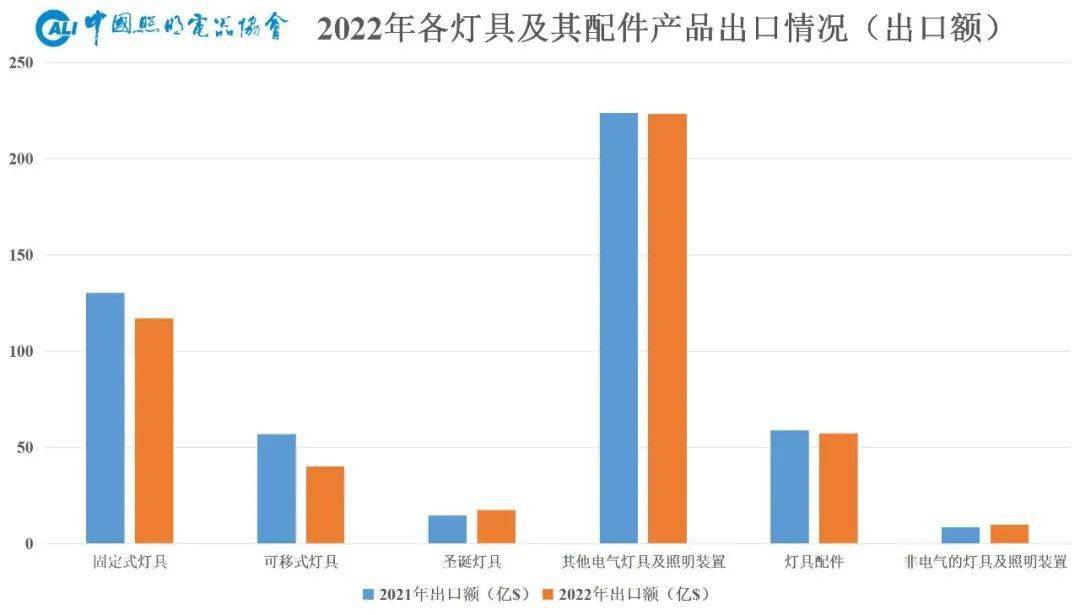

灯具产品出口总额小幅下降。2022年,我国灯具及相关产品出口总额约464亿美元,约占全部照明产品出口总额74%,同比下降约6%。我国灯具及相关产品与电光源及相关产品的出口额比例从2012年的1.8:1提升到2022年的5.1:1。从一个侧面体现了照明行业产品结构的明显变化。

各主要灯具2022年出口额均有所下降,降幅在1%-30%之间。其中,下滑明显的是可移式灯具,出口额约40亿美元,约占灯具及相关产品出口额9%,同比下降30%;其次是固定式灯具,出口额约117亿美元,约占灯具及相关产品出口总额的25%,同比下降10%。增长较快的是探照灯和聚光灯,出口额约2.7亿美元,同比上涨82.2%;其次是圣诞灯具,出口额约17.3亿美元,约占灯具及相关产品出口总额4%,同比上涨20.4%。

主要灯具产品出口均价下滑。2022年,固定式灯具、可移式灯具、圣诞灯具等主要灯具产品出口均价均有下滑,下滑幅度在1%-15%之间。降幅较快的产品是圣诞灯具,同比下降14.3%;其次是可移式灯具,同比下降13%。探照灯和聚光灯、其他电气灯具及照明装置均价有所增长,同比上涨分别为24%和11.8%。

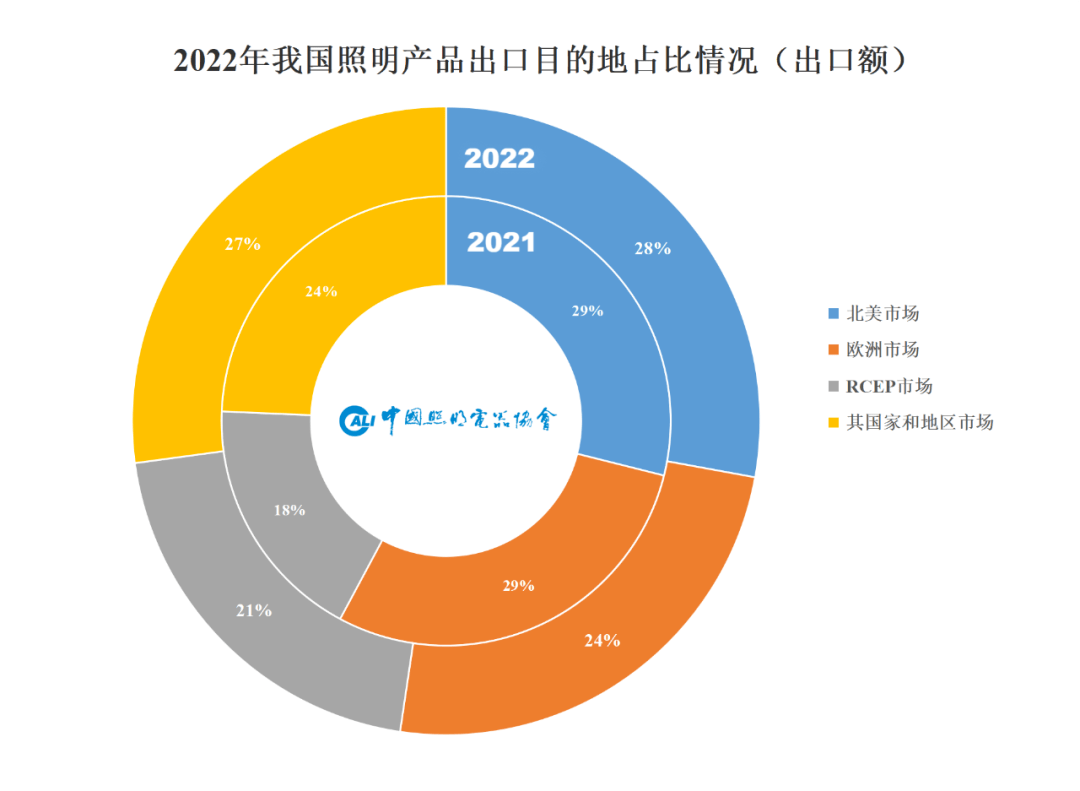

我国是照明产品出口大国,是全球照明产业制造中心和供应链枢纽,中国造照明产品远销世界220余个国家和地区。2022年,受局部地区争端、通胀压力、疫情散发等因素影响,欧美市场对中国造照明产品的需求在本年度出现了明显下滑,受俄乌战争更近的欧洲市场下滑较为明显。中国造照明及相关产品在RCEP等新兴市场成长迅速,随着RCEP等贸易协定的实施,增长潜力进一步得到释放。2022年,RCEP为主的新兴市场国家对中国产照明产品的需求明显增长。

从地区来看,2022年,中国照明产品出口到北美市场的出口额约占出口总额的28%,同比下降超7%;出口到欧洲市场的出口额约占出口总额的24%,同比下降超15%;出口到RCEP市场的出口额约占出口总额的21%,同比上升约10%;出口到其国家和地区市场的出口额约占出口总额的27%,同比上升7%。

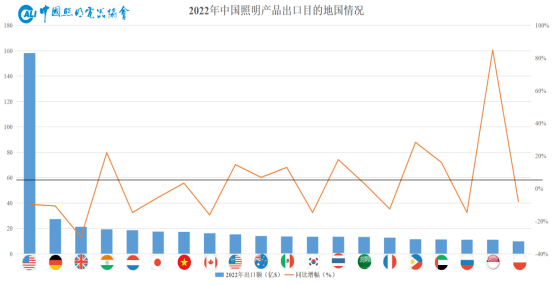

2022年,我国照明产品出口额排名前20的国家分别是美国、德国、英国、印度、荷兰、日本、越南、加拿大、马来西亚、澳大利亚、墨西哥、韩国、泰国、沙特、法国、菲律宾、阿联酋、俄罗斯、新加坡和波兰,前20的国家占我国照明出口总额超70%,同比下降约5%。其中,美国、德国、英国等8个欧美发达国家进入前20,对比上年减少1个国家,约占我国照明出口额的44%,同比下降约12%。越南、马来西亚、菲律宾等8个RCEP国家和印度、墨西哥等4个新兴市场国家进入前20,占我国照明出口额的27%,同比增长超10%。前20名中RCEP国家新增2国,占我国照明出口额的18%,同比增长9%。从一个侧面说明RCEP协议对我国照明产品出口的促进作用。

发光二极管(LED)灯泡出口量约51.3亿只,同比下降18.5%。前五大出口目的地分别是美国、越南、俄罗斯、巴西和印度尼西亚,约占发光二极管(LED)灯泡出口量44%。

发光二极管(LED)灯管出口量约5.8亿只,同比下降2.8%。前五大出口目的地分别是美国、沙特阿拉伯、马来西亚、巴西和中国香港,约占发光二极管(LED)灯管出口量42%。沙特阿拉伯市场涨幅明显,同比增长81%。

发光二极管(LED)模块出口总量约4.5亿个。前五大出口目的地分别是印度、巴西、俄罗斯、土耳其和伊拉克,约占发光二极管(LED)模块出口量50%。这一数据一定程度上反映了我国照明产能外溢的情况。

紧凑型热阴极荧光灯出口量约2.1亿只,同比下降32%。前五大出口目的地分别是印度尼西亚、法国、美国、墨西哥和韩国,约占紧凑型热阴极荧光灯出口量48%。其中,法国市场涨幅较大,同比增长65%。

其他热阴极荧光灯出口量约2亿只,同比下降14%。前五大出口目的地分别是美国、法国、日本、韩国和中国台湾,约占其他热阴极荧光灯出口量59%。其中,涨幅最大的是法国市场,同比增长76%。

未列名白炽灯泡(功率≤200W,额定电压>100V)出口量约10.8亿只,同比下降约16%。前五大出口目的地分别是美国、墨西哥、安哥拉、委内瑞拉和越南,约占未列名白炽灯泡(功率≤200W,额定电压>100V)出口量43%。

未列名白炽灯泡出口量约5.4亿只,同比下降不到14%。前五大出口目的地分别是柬埔寨、美国、越南、德国和日本,约占未列名白炽灯泡出口量87%。

其他卤钨灯出口量约2.2亿只,同比下降56.4%。前五大出口目的地分别是美国、柬埔寨、俄罗斯、英国和印度,约占其他卤钨灯出口量47%。

固定式灯具(“枝形吊灯及天花板或墙壁上的电气照明装置”)出口量约13.1亿只,同比下降1.7%。前五大出口目的地分别是美国、沙特、俄罗斯、印度和巴西,约占固定式灯具出口量35%。

可移式灯具(“电气的台灯、床头灯或落地灯”)出口量约2亿只,同比下降19.5%。前五大出口目的地分别是美国、德国、英国、法国和荷兰,约占可移式灯具出口量47%。

圣诞灯具(“圣诞树用的成套灯具”)出口量约7.3亿只,同比上升40.5%。前五大出口目的地分别是印度、荷兰、美国、墨西哥和德国,约占可移式灯具出口量56%。

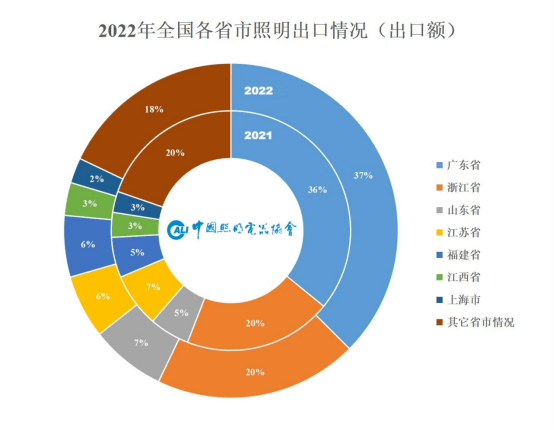

2022年,受全国疫情影响,多数照明产品集群的产品出口有所下滑。广东和浙江仍稳居照明出口额的前两位,合计占据照明出口总额的近六成的份额。广东照明产品出口保持第一,占全国出口额的37%,与去年基本持平;山东、福建有所成长,涨幅在4%-29%之间,出口占比提升1—0.5个百分点;浙江、江苏、江西、上海以及其它省市照明出口有所下滑,出口额降幅在5%—20%,出口占比下降0.36—1.8个百分点。

2022年,随着行业产销下滑,库存高企,企业规模效益明显收缩,制造及运营成本增加,亏损企业明显增多。

据不完全统计,2022年照明行业规上企业营收同比下滑约4%;实现利润同比下降不到1%;营业收入利润率低于全国工业平均值;亏损企业数同比增长超30%,亏损额同比增长超60%;从调研情况来看,行业规模以上企业在产销、利润等数据上的表现稍好于规模以下的中小企业,2022年实现营利双收的企业不多,部分企业处于基本不赢利或亏损状态。

◎ 业绩再创历史新高!这是哪家照企这么勇,去年营收75.57亿元?返回搜狐,查看更多